《金基研》流木/作者 杨起超 时风/编审

一直秉承“让人们睡得更好”的企业使命,专注于人体健康睡眠研究,慕思健康睡眠股份有限公司(以下简称“慕思股份”)不断通过设计、材料和智能科技创新实现产品矩阵的迭代升级,真正实现让“床适应人”来提高人们睡眠质量。而且慕思股份专业从事整套健康睡眠系统的研发、生产和销售,在业内创新打造了“量身定制个人专属的健康睡眠系统”。目前,“慕思”品牌已深入人心,慕思床垫在国内市场线上销售排名第一。

2018-2021年,慕思股份营收净利润持续攀升,经营性净现金流趋势向好,主营业务收入占比超九成,通过全方位的营销推广,目前慕思股份已拥有慕思、慕思国际、慕思沙发、慕思美居、V6 家居、崔佧(TRECA)和思丽德赛七大主力品牌。此外,高毛利率和资产周转率也带动了自有品牌的“溢价”。并且慕思股份打造全渠道全方位多品类的营销方式,保持自身实现快速增长,另拟募集超14亿元扩大生产规模,进一步扩张产能。未来,慕思股份将继续夯实“慕思”在消费者心中的地位,构建智慧健康睡眠生态系统,提高自身核心竞争力。

一、国内床垫行业市场空间广阔,消费升级拉动潜在需求增长

从所处行业来看,慕思股份作为软体家具制造业,主要产品为床垫和床架,属于软体家具。

软体家具行业是家具行业重要的子行业。软体家具主要指由木材或金属材料做框架,用弹簧、蛇簧、拉簧、松紧带等弹性材料做承托,用软质材料(如棕丝棉花、乳胶海绵、泡沫塑料等)做填充,用装饰面料及饰物(如棉、毛、化纤织物及牛皮、羊皮、人造革等)做包覆制成的各类家具。

与传统的木质家具等相比,软体家具具有更好的舒适感、现代感、时尚感、美观感、个性化等特点,日益受到消费者的青睐,其中软体家具产品主要包括床垫、软床和沙发等产品。

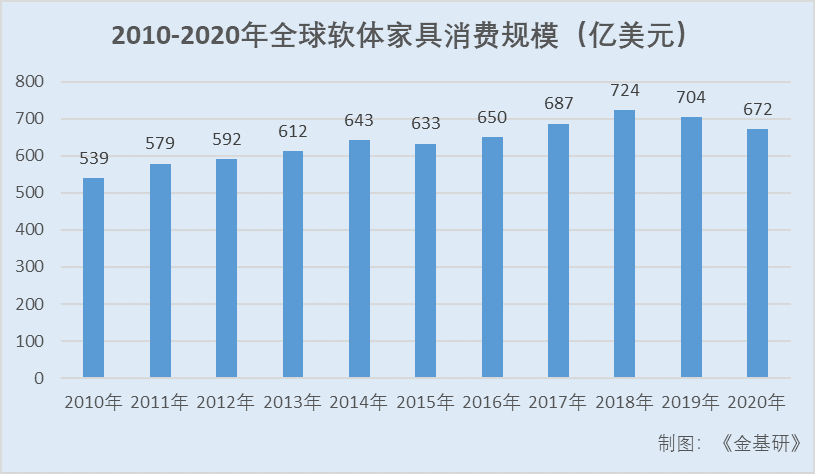

目前,全球软体家具行业整体保持稳步增长态势,根据CSIL的统计,2010年至2020年,全球软体家具的消费规模由2010年的539亿美元增长至2020年的672亿美元,年均复合增长率为2.23%。

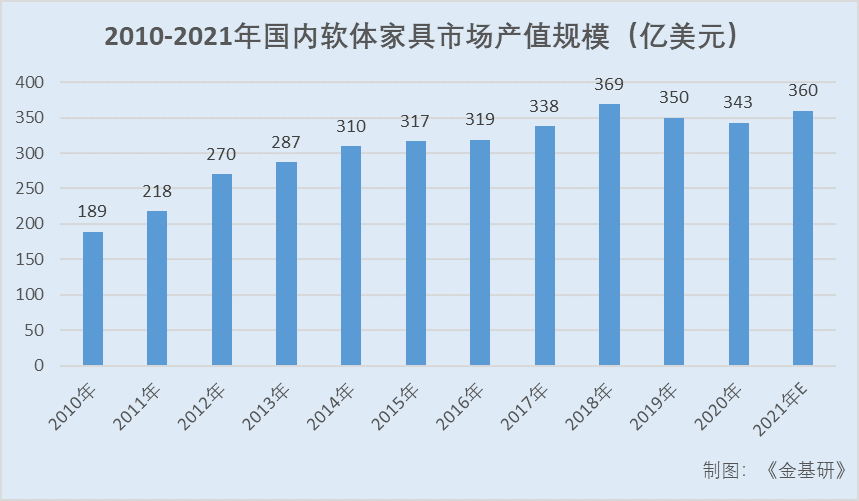

而国内软体家具的增速高于全球软体家具行业的增速,现已成为全球最大的软体家具生产国与消费国。据CSIL统计,2010年至2020年,国内软体家具总产值由189亿美元增长至343亿美元,年均复合增长率为6.12%,初步预测2021年其产值规模将增长至360亿美元左右。

此外,受益于国内经济的持续与快速增长、居民收入水平的提高,以及年轻消费群体的崛起,家居装修装饰逐步从重装修向重装饰的转变。

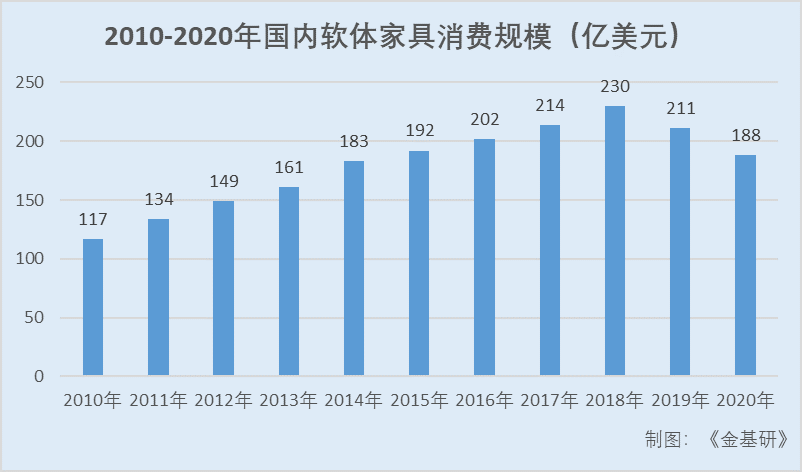

近年来,国内软体家具行业消费额保持持续、快速的发展态势。根据CSIL的统计,2010年至2020年,国内软体家具消费额由117亿美元增长至188亿美元,年均复合增长率为4.9%,已跃居全球最大的软体家具消费国。

随着消费主体的年轻化,消费愈发向舒适化、个性化等发展,软体家具智能化的推广等,未来都将继续推动软体家具消费市场的发展,提升国内软体家具行业的渗透率,从而有利于品牌化、规模化的软体家具企业的发展、壮大。

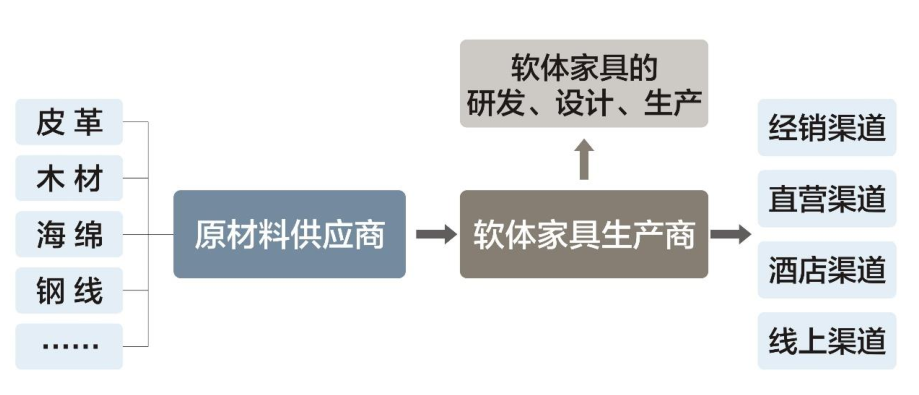

此外,软体家具产业链成熟,其上游供给原材料充足,下游终端消费市场渠道多元化。

其中,软体家具行业上游的皮革、木材、海绵、钢线等原材料制造行业均较为成熟完善,生产企业众多,原材料供应充足,能够持续稳定地供应原材料。软体家具行业的下游主要包括批发和零售业、住宿业等行业。

伴随着国内经济保持良好的发展趋势、全国居民人均可支配收入的持续增长、城镇化进程的持续推进、消费观念的转变与升级,终端消费者对软体家具产品需求也因此扩大,软体家具行业发展前景良好。

而床垫作为慕思股份的核心产品,是其最主要的营收来源。

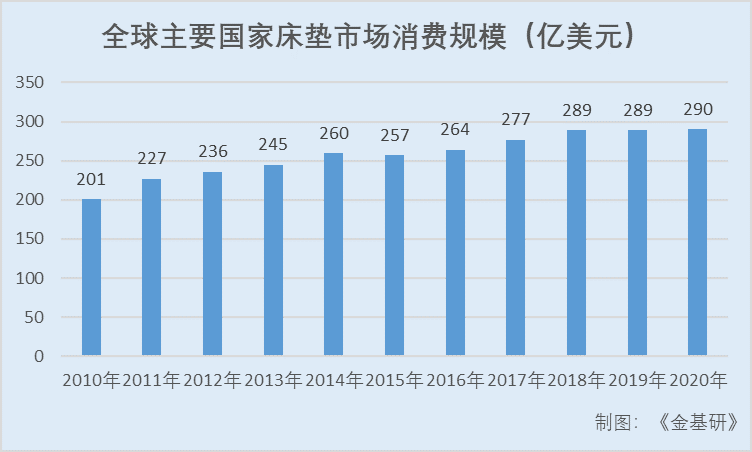

床垫作为改善睡眠质量和睡眠健康的重要产品,是睡眠经济的重要组成部分,发展前景广阔。根据CSIL的统计,2010年至2020年,全球主要国家的床垫市场消费规模由201亿美元增长至290亿美元,年均复合增长率为3.73%。

值得一提的是,中国是全球床垫行业第二大的消费国,2020年国内床垫行业消费规模为85.4亿美元。

相比发达国家,国内床垫行业的渗透率与行业集中度依然偏低,慕思股份等头部企业市场空间提升广阔。

从行业竞争格局来看,全球主要床垫市场集中在国内、美国,呈现完全不同的行业集中度特点。其中美国床垫市场集中度较高,市场竞争格局基本稳定,全美前5大品牌(CR5)丝涟、泰普尔、席梦思、舒达、SleepNumber合计占51.4%的市场份额。

反观国内,床垫行业由于起步较晚,技术门槛等原因,目前集中度依然较低。但是伴随慕思股份、顾家家居、敏华控股、梦百合、喜临门、远超智慧、雅兰集团等国内知名床垫品牌商的不断发展和布局,行业集中度有望进一步提升,市场竞争格局将趋于稳定。

整体来看,当前国内软体家具市场消费规模潜力巨大,床垫行业仍处发展时期,其渗透率和行业集中度偏低。行业日益增长的内生需求,将有利于慕思股份未来的发展和布局,并进一步提高市场份额。

二、深耕健康睡眠领域十余年,全渠道营销体系构筑护城河

软体家具是耐用消费品,品牌认知度是企业赢得市场的重要因素。行业内现有知名企业经过长时间的努力经营和积累已经建立了一定的品牌优势,取得了较高的市场认知度,而行业新入者很难在短时间内形成品牌效应。

深耕健康睡眠领域十余年,慕思股份凭借出色的研发技术、稳定的产品质量和细致周到的售后服务,其打造的“慕思”已成为国内床垫行业的知名品牌。

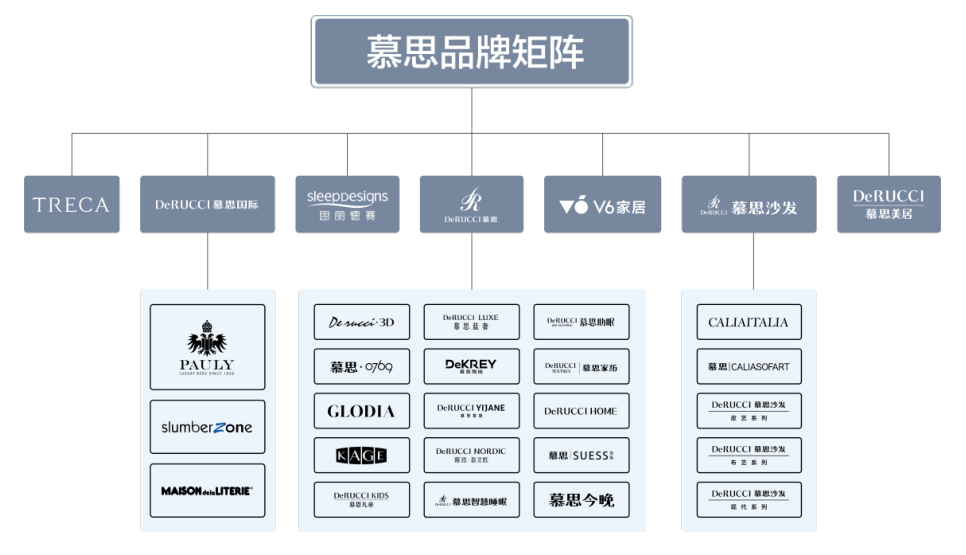

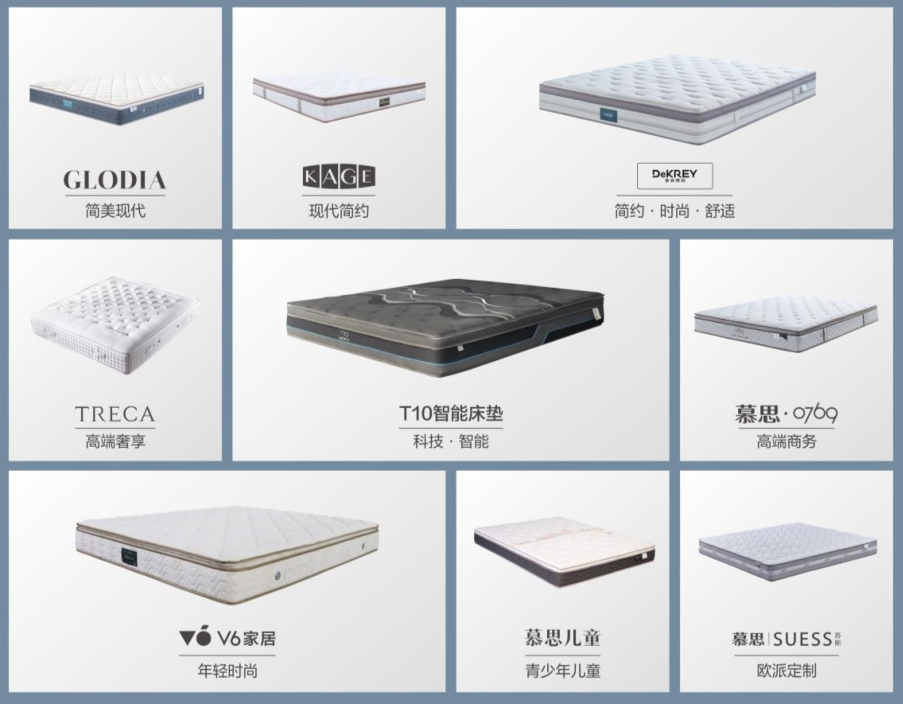

为满足不同用户对睡眠产品的需求,慕思股份不断整合全球优质睡眠资源。目前已形成7大主力品牌,包括“慕思”、“V6家居”、“崔佧(TRECA)”、“慕思国际”、“思丽德赛(SleepDesigns)”、“慕思沙发”和“慕思美居”,构建了完整的中高端及年轻时尚品牌矩阵,可满足消费者定制化的健康睡眠需求。

随着慕思股份在健康睡眠领域的精耕细作,“慕思”品牌影响力不断提升。“慕思DeRucci”被国家工商行政管理总局评选为中国驰名商标。

同时,慕思股份获得了“中国品牌影响力100强”、“中国品牌(行业)十大创新力企业”、“睡眠产业特殊贡献奖”、“2019-2020十大优选儿童家具品牌”、“2019-2020十大优选寝具(床垫/床)品牌”、“2020-2021中国十大优选软体家居(床/床垫)品牌”、“质量诚信承诺示范企业”等多项殊荣。

在线下销售方面,根据红星美凯龙、居然之家提供的数据,报告期内,慕思产品的终端销售额在软床品类中名列第一。

在线上销售方面,根据京东商智查询数据,慕思官方旗舰店在京东平台的床垫品类成交额中排名第一。品牌运营方面,根据第五届中国家居品牌大会评选的“2020-2021中国十大优选软体家居(床/床垫)品牌”结果,慕思品牌排名第一。

可见,凭借“慕思”品牌在行业内强大的品牌影响力,慕思股份产品在线下终端销售规模位列行业第一。

除此之外,定位于健康睡眠文化的推广者和传播者,慕思股份高度重视品牌形象塑造。在宣传营销方面,通过持续广告投入和宣传以及体育营销和名人营销等跨界合作,提升慕思股份品牌知名度和影响力,为业务发展提供了强力支持。

在内容营销方面,慕思股份每年联合全国大型KA卖场以及新媒体等多种渠道开展大型IP主题和联合营销活动。目前已成功打造五大IP活动(3.21世界睡眠日、6.18世界除螨日、7.29超级品牌日、8.18慕思全球睡眠文化之旅、双11慕思告白日)传播健康睡眠文化。

通过一系列内容营销的策划和执行,不仅为慕思股份和渠道商带来了业绩增长,也在全国范围内形成了良好的品牌宣传效果。

在产品售后方面,通过持续的“感动式”金管家服务模式打造,慕思股份得到了客户的广泛好评,积累了一批优质、稳定的客户群体,让客户也成为慕思股份最好的“宣传员”。

在数字化营销方面,慕思股份围绕主营业务增长,提升用户体验,从用户旅程出发,梳理核心的数字化场景,逐步构建数字化能力。同时在广告自动投放、会员管理平台、数字化门店等方面都在投入与布局。

另一方面,销售渠道是企业重要的竞争资源。软体家具行业销售渠道包括:直营店、经销店、网上商城等。

一个完善的销售渠道是软体家具制造企业赢得市场的关键,然而,建立一个系统化的覆盖全国甚至全球的销售网络不仅需要巨大的资金投入和高昂的运营成本,而且需要丰富的渠道管理经验。因此,销售渠道是软体家具制造行业新进入者面临的一大障碍。

目前,慕思股份已建成以“经销为主,直营、直供、电商等多种渠道并存”覆盖全国的多元化、全渠道销售网络体系。

在经销和直营方面,慕思股份通过经销、直营渠道发展了覆盖国内500余个城市、1,900余家经销商和4,900余家专卖店的完善线下终端销售网络。

依托慕思股份与红星美凯龙、居然之家等大型连锁家具卖场多年来形成的稳定、良好的合作关系,销售门店在位置、资源、营销等方面长期拥有比较优势。

同时,慕思股份还开设睡眠体验馆,在行业内率先引入“样板间”模式,设立体验式消费场景,开创家居领域体验式消费,提高了客户的消费体验。

在线上方面,慕思股份不断尝试与产业链相关定制家具、家纺、建材和酒店管理等知名品牌企业进行强强合作,积极拓宽产品销售市场的导流入口,成功建立“欧派”和“锦江”等直供合作模式,并通过“天猫”和“京东”等知名电商平台开展线上销售。

可见,慕思股份通过立体式的营销推广,强化消费者对“慕思”品牌的感知度和认知度。此外,通过多元化、全渠道销售网络布局,慕思股份实现了线上和线下业务的快速发展,提高订单转化率,进一步巩固慕思股份的渠道优势,打造自身的品牌和渠道壁垒。

三、业绩亮眼营收净利持续攀升,享有品牌溢价核心竞争优势

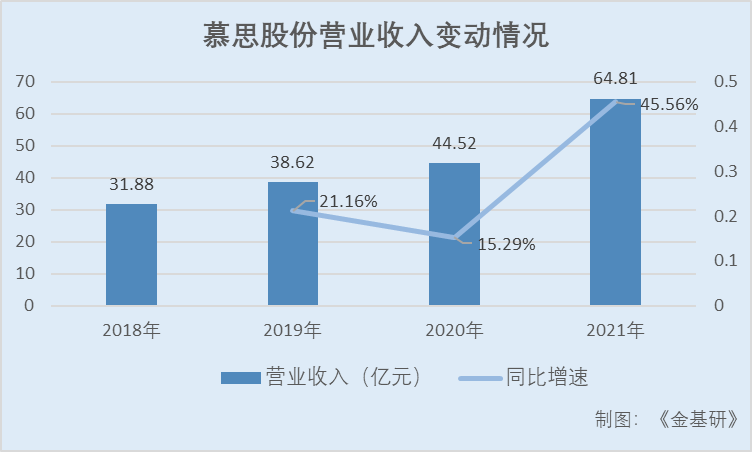

自有品牌和渠道的优势推动慕思股份业绩高速增长,2018-2021年,慕思股份的营业收入和净利润保持稳步增长势头,其中,2021年,慕思股份营业收入同比增长45.56%。

据东方财富Choice数据和招股书,2018-2021年,慕思股份的营业收入分别为31.88亿元、38.62亿元、44.52亿元、64.81亿元,2019-2021年同比增速分别为21.16%、15.29%、45.56%。

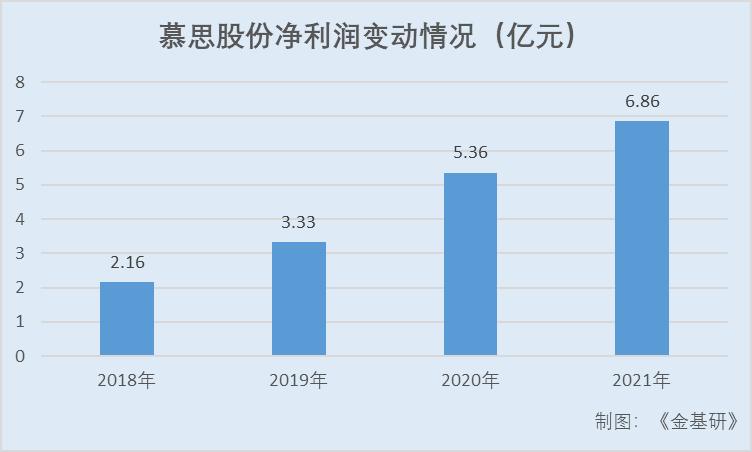

2018-2021年,慕思股份净利润分别为2.16亿元、3.33亿元、5.36亿元、6.86亿元,2019-2021年同比增速分别为54.16%、61.18%、28%。

可以看出,2018-2021年,慕思股份营收净利润逐年上升,整体业绩向好,值得一提的是,2021年,慕思股份营业收入增速达到45.56%,业绩增速表现靓丽。

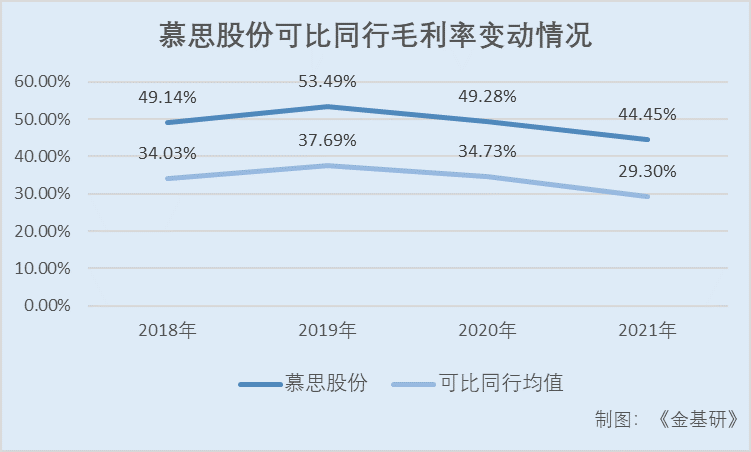

受益于自主经营品牌,享受较高的品牌溢价,慕思股份的毛利率整体保持在高水平,且“领跑”行业均值。

据东方财富Choice数据和招股书,2018-2021年,慕思股份的毛利率分别为49.14%、53.49%、49.28%、44.45%。

2018-2021年,慕思股份同行业可比公司为喜临门家具股份有限公司(以下简称“喜临门”)分别为28.84%、34.75%、33.76%、32%;梦百合家居科技股份有限公司(以下简称“梦百合”)分别为32.08%、39.72%、33.92%、28.47%;成都趣睡科技股份有限公司(以下简称“趣睡科技”)分别为29.77%、33.59%、27.89%、27.86%;顾家家居股份有限公司(以下简称“顾家家居”)分别为36.37%、34.86%、35.21%、28.87%。2018-2020年,深圳远超智慧生活股份有限公司(以下简称“远超智慧”)分别为43.11%、45.52%、42.86%,2021年,远超智慧尚未披露毛利率数据。

据《金基研》研究,2018-2021年,慕思股份上述同行业可比公司的毛利率平均值分别为34.03%、37.69%、34.73%、29.3%。

同期,慕思股份盈利能力向好,其经营性净现金流持续为正且快速增长。

2018-2021年,慕思股份经营活动产生的现金流量净额分别为3.58亿元、9.43亿元、9.86亿元、9.95亿元。

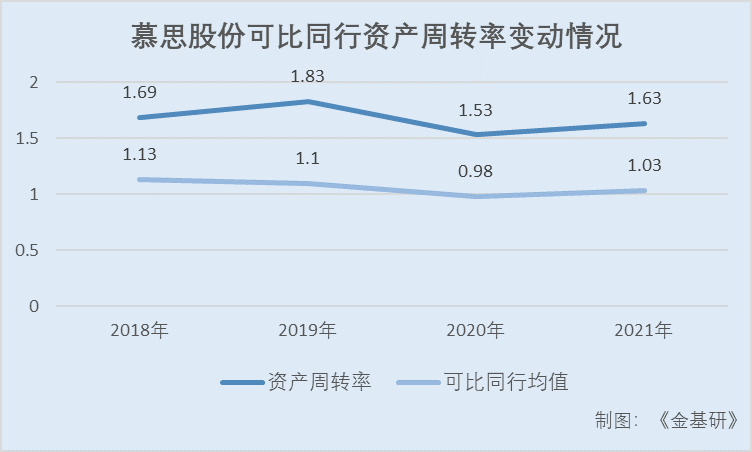

另一方面,据东方财富Choice数据,2018-2021年慕思股份资产周转率分别为1.69、1.83、1.53、1.63,高于同行可比公司均值1.13、1.1、0.98、1.03。

可见,慕思股份的资产周转率整体高于行业平均水平,资产周转快,销售能力强,进一步刺激慕思股份的盈利能力,带动品牌“溢价”。

换言之,慕思股份营收净利持续攀升,业绩靓丽,经营性净现金流为正,其经营呈良性循环。同时,毛利率和资产周转率均“领跑”行业平均水平,带动慕思股份享受高品牌溢价。

四、核心产品床垫维持“高产高销”,多品类产品延伸抢占流量入口

自成立以来,慕思股份一直专注于人体健康睡眠研究,主要从事健康睡眠系统的研发、生产和销售。

据招股书,2018-2021年,慕思股份主营业务收入分别为31.63亿元、38.15亿元、44.2亿元、64.16亿元,占比分别为99.23%、98.79%、99.26%、99%。

可见,慕思股份主营业务收入占比均超过98%,主营业务突出。

一直以来,床垫是慕思股份的核心产品。慕思股份根据不同人群身体特点和睡眠习惯,构建了完整的中高端及年轻时尚品牌矩阵,满足消费者“量身定制”的产品需求。

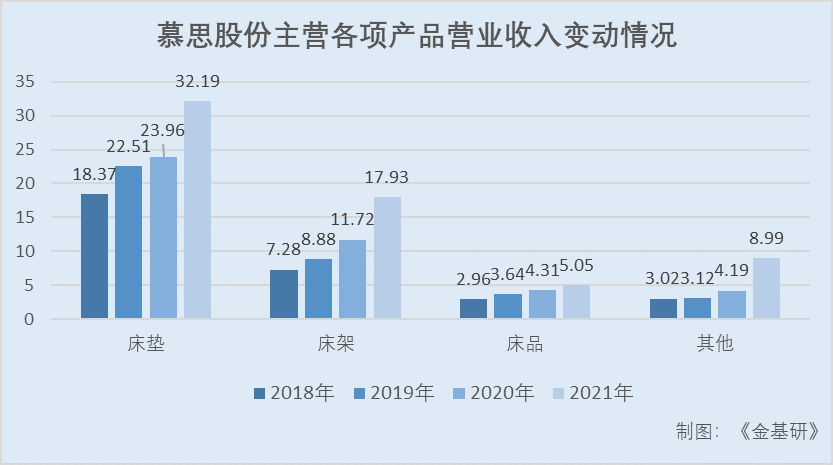

从收入结构来看,2018年-2021年,慕思股份床垫的营业收入分别为18.37亿元、22.51亿元、23.96亿元、32.19亿元。

2018年-2021年,慕思股份床垫的产能利用率分别为94.47%、96.51%、99.39%、99.3%,产销率分别为99.69%、99.36%、98.63%、97.97%。

且需要指出的是,慕思股份始终围绕“健康睡眠”进行产品线延伸,形成了多品类的产品系列矩阵,目前生产销售的产品主要分为床垫类、床架类、床品类和其他类四大类。

2018-2021年,慕思股份床架的营业收入分别为7.28亿元、8.88亿元、11.72亿元、17.93亿元;床品的收入分别为2.96亿元、3.64亿元、4.31亿元、5.05亿元;其他产品(包括沙发和按摩椅等)的营业收入分别为3.02亿元、3.12亿元、4.19亿元、8.99亿元。

可以看出,慕思股份总体的业务仍旧以床垫为主,并且各项细分产品业务收入均保持逐年增长态势,且床垫的产能利用率和产销率均处于高水平,产品销售情况良好,需求量大。

在巩固主打产品床垫和床架的核心竞争力的同时,慕思股份也进行产品线的深度延伸。

其中,慕思股份床品类包括枕芯、被芯、家纺套件,属于床垫类和床架类产品的强关联产品,同时,也作为床垫和床架类产品的引流产品。

而慕思股份其他类主要包括助眠类、客卧配套类等产品;客卧配套类产品。客卧配套类产品包括沙发和与沙发强关联的茶几、电视柜、餐桌、餐椅等配套产品。

从上述慕思股份其他产品2018-2021年实现的营收及收入占比趋势来看,其他产品的收入由3.02亿元增至8.99亿元,均维持逐年稳步增长的态势。这说明,发展客卧配套类产品等其他类产品,可以抢占流量入口,以抵御上游沙发企业延伸寝具业务对慕思股份造成的冲击。

此外,在渠道端方面,慕思股份以经销为主,多渠道并存布局全网销售链。

2021年,慕思股份经销、直营、直供、电商和其他渠道收入分别达到43.97亿元、4.4亿元、6.6亿元、8.78亿元、0.41亿元。

报告期内,慕思股份积极推动渠道下沉,大力开拓区、县级城市,经销商数量不断增加。2021年,慕思股份经销商数量达1,906个,直营门店达145个。

同时,透过头部品牌企业之间的强强合作,开启品牌联营销售模式。目前,慕思股份直供的客户群主要为欧派家居、锦江酒店等定制家居客户和酒店客户。借助品牌双方间的合作,可以打破品牌壁垒,有效保障产品供给的稳定性、及时性,双方具有配套合作的可行性。

除此之外,慕思股份也发展线上销售模式,其电商渠道包括慕思股份官方旗舰店模式与平台自营店模式两类。

2021年,慕思股份在天猫旗舰店的收入为6.33亿元,占比为76%;在京东旗舰店的收入为1.74亿,占比为20.89%;在唯品会的收入为0.08亿元,占比为1%;在其他平台上的收入为0.18亿元,占比为2.11%。

由此可看,2021年,慕思股份官方旗舰店模式中天猫旗舰店、京东旗舰店及唯品会三个电商平台收入占比达到97.89%。

简言之,慕思股份主要营业收入占比逾九成,核心产品床垫的产销率高,需求量大,经销为主,多渠道并存的体系扩大慕思股份的市场空间,发展潜力持续向好。

五、募资逾14亿元扩大生产规模,布局华东产能提高市占率

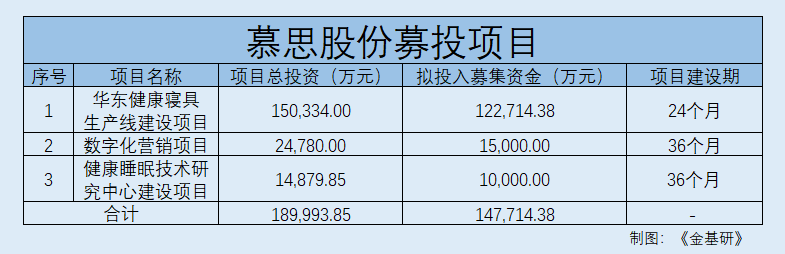

此番上市,慕思股份拟募集14.77亿元分别投入“华东健康寝具生产线建设项目”、“数字化营销项目”、“健康睡眠技术研究中心建设项目”。

其中,“华东健康寝具生产线建设项目拟”拟使用募集资金约12亿元,报告期内,随着慕思股份业务规模不断扩大,主要产品的产能利用率已经趋向饱和。本项目实施后,有利于扩大产品的生产规模,缓解慕思股份产能瓶颈,提高市场占有率。

同时,慕思股份现已在华南地区建有数字化、智能化工厂,具备规模化生产的优势,满足了慕思股份快速扩张的需求。本项目实施后,将进一步加强慕思股份的规模效应,提升慕思股份的生产经营效率,进一步提高慕思股份核心竞争力。

而“数字化营销项目”拟使用募集资金1.5亿元,该项目通过打造统一集团信息化平台,实现跨地区产业连接及业务协同,以“互联网+”为指导思想,驱动慕思股份数字化营销升级,进一步完善慕思股份线上+线下的营销网络,提高慕思股份的营销运营效率以及营销管理水平,巩固慕思股份在中高端软体家具品牌的领先地位,提升慕思股份核心竞争力。

此外,“健康睡眠技术研究中心建设项目”则拟使用募集资金1亿元,慕思股份计划通过购置先进的研发设备、软件系统以及引进优秀的研发技术人员,开展睡眠过程中健康监测技术、助眠技术、视觉识别健康技术等健康技术的研究。本项目建设将有助于提高慕思股份的研发实力,巩固慕思股份的研发优势。

未来,慕思股份将继续深耕健康睡眠领域,通过科技创新、整合全球资源构建智慧健康睡眠生态系统,致力于成为全球受尊重的健康睡眠品牌引领者。